一般而言,財務報表分:資產負債表、損益表、現金流量表、(股東)權益變動表等四份,各有不同功能,其中,以前三者較重要。

資產負債表:透露企業的價值與財務顧名思義,就是顯示企業在某一個時間點,資產與負債狀況,可分資產、負債、(股東)權益三部分。它顯示的是“企業的價值”。

因此,在財報分析公式,最基本也最重要就是:資產-負債=權益(淨值)

財報編列有一定順序,以資產來說,以“流動性”及“變現速度”分為「流動資產」與「非流動資產」;至於負債,依“債務到期時間”也分「流動負債」與「非流動負債」兩類。

該如何解讀資產負債表呢?以下是兩個值得注意的「眉角」:

解讀眉角1:資產多、負債少未必好,「品質」最重要

很多人認為資產越多或負債越少,權益就越高,就是好企業。表面上是對的,但更重要的,要深入研究一家企業“資產品質”與“負債時機”。例如「應收帳款」屬於流動資產,但金額太高,可能收帳有問題、也可能客戶賴帳,所以若應收帳款太高,就是一大警訊。另一大警訊是「存貨」過高,表示商品銷售不佳,或產品規劃錯誤,這對企業都不是好事。

至於負債,很多人認為欠錢愈少愈好,但對企業,景氣往上或利率偏低時,只要經過評估,適度舉債,反而能提升經營效率;相對來說,低負債甚至零負債公司,也許是太過保守、不懂把握時機擴充規模,前景未必比較好。

解讀眉角2:細查「關係人交易」以往公司常透過「塞貨或銷貨給子公司」虛列營收與盈餘,再將帳記在應收帳款中。但在實施新版財務會計準則後,關係人交易也被強制揭露,所以,若一家公司不但應收帳款比例高、且多屬於關係人交易,就要特別提高警覺。

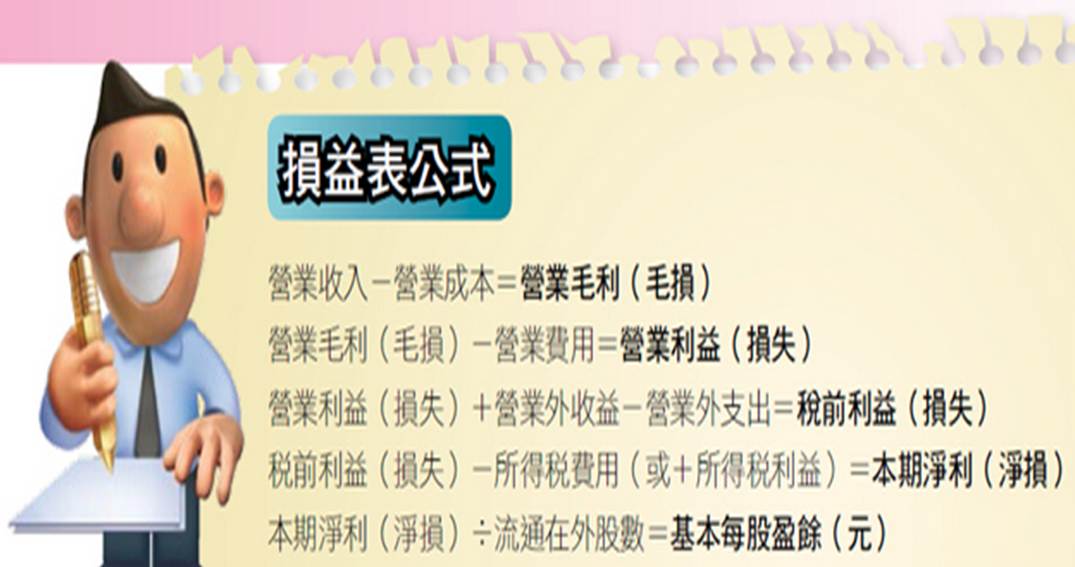

損益表:透露企業的賺錢能力

即使企業以往擁有高身價或好體質,卻缺乏賺錢能力、甚至年年賠錢,再好的體質也會倒閉。所以企業能否永續經營,擁有良好的賺錢能力非常重要,而「損益表」就是顯示“企業賺錢能力”的財務報表。

解讀眉角:比較不同企業、不同期間的表現

觀察損益表,最重要就是比較企業“不同期間、或同一產業不同企業的賺錢能力”。

由於損益表所有數字,皆從“營收”演化而來,所以用營收為分母,其他科目分別做為分子,就可以看出這家企業「控制成本能力(毛利率)、管理能力(營益率),以及獲利能力(淨利率)」。

現金流量表:揭露企業真實財務的照妖鏡

雖然「資產負債表」可以告訴你企業的身價與財務狀況,「損益表」可以告訴你公司賺不賺錢,但還有一張「現金流量表」,就像是財務照妖鏡,可以讓投資人看到前2張表看不出的問題。

「現金為王」這句話,在企業經營中格外適用,現金流量表最大的功能,就是讓看財報的人知道這家企業的「現金實際進出」狀況。它包含:“營業、投資、籌資活動”的現金流量三部分,聽起來艱深,意義卻不難懂。

解讀眉角:營業現金流量與投資現金流量的關係

主要留意「營業現金流量」與「投資現金流量」的關係。

成長型的好企業,通常是「營業現金流量為正值」&「投資現金流量為負值」,代表公司不但真正賺到現金,而且將賺到的錢再買新設備、蓋新廠房,為日後賺更多錢,也讓資本支出持續上升。

反之,走下坡企業通常是「營業現金流量為負值」&「投資現金流量為正值」,這類公司即使損益表顯示獲利,也代表本業並沒賺錢,而是靠變賣廠房、機器設備等「祖產」流入的現金在支撐。

參考資料來源:今周刊特刊 看財報算籌碼挖出獲利爆衝股

您也可能喜歡這些文章>>

注意!商業登記及公司登記該怎麼辦!?

看財報要知道!會計科目到底有那些

「財務報表」該怎樣編訂與製作?