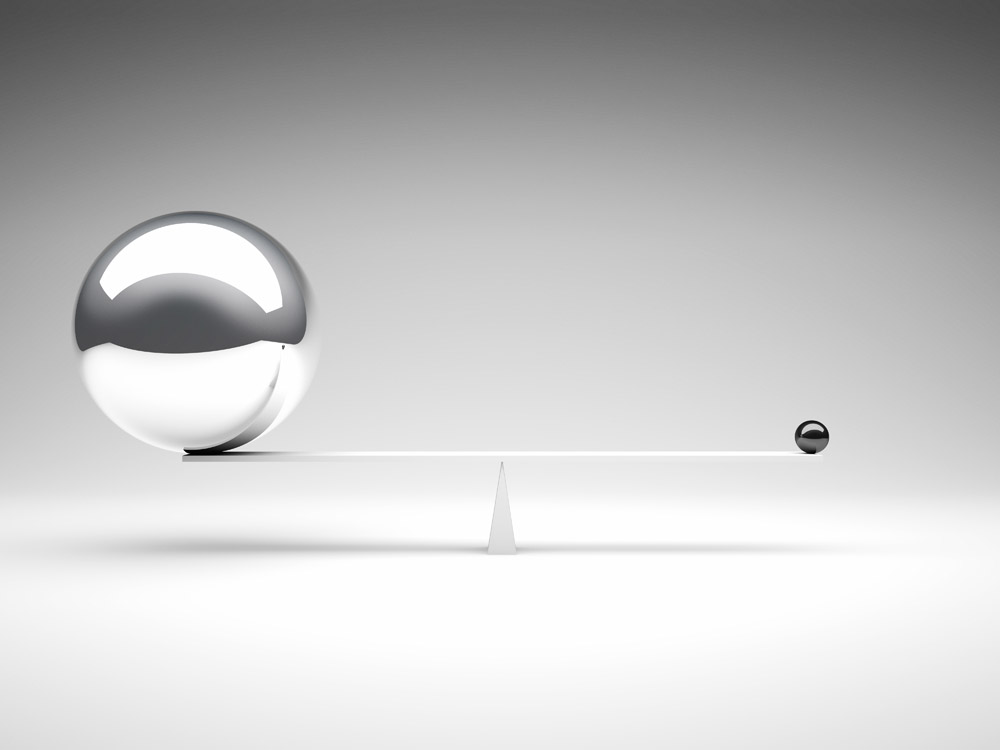

1.槓桿比率

定義:財務槓桿比率是衡量企業利用借貸資金進行投資的程度,通常表示為負債與股東權益的比例。

計算公式:槓桿比率 = 負債總額 / 股東權益總額

2.槓桿效應

放大效應:當企業的投資回報率高於借貸成本時,利用財務槓桿可以放大股東的收益。

反向效應:當投資回報率低於借貸成本時,財務槓桿會放大企業的損失,增加財務風險。

二、財務槓桿的風險

1.財務風險

償債風險:高槓桿意味着企業需支付大量利息和本金,若現金流不足,可能導致償債困難。

利率風險:借貸利率的波動會影響企業的財務成本,進而影響收益。

違約風險:若企業無法按時還款,可能面臨違約風險,將影響信用評級和未來融資能力。

2.經營風險

市場風險:市場需求、競爭環境等外部因素的變化可能影響企業的經營收入,增加經營風險。

業務風險:企業內部管理不善、運營效率低下等因素也會增加經營風險,影響財務槓桿的效果。

三、財務槓桿的機遇

1.放大收益

投資回報:利用財務槓桿進行高回報的投資,可以顯著放大企業的盈利能力。

資本效率:藉由借貸資金進行投資,可以提高資本的利用效率,實現資源的最佳配置。

2.稅務優勢

利息抵稅:企業支付的利息費用可以在稅前抵扣,降低稅負,提高淨利潤。

3.資金靈活性

快速擴張:利用借貸資金,企業可以快速擴張業務,抓住市場機遇,提升市場佔有率。

資金周轉:財務槓桿可以提高企業的資金周轉速度,支持日常運營和戰略投資。

四、企業應對財務槓桿風險與機遇的策略

1.風險管理

合理槓桿比率:企業應根據自身財務狀況和行業特點,設定合理的槓桿比率,避免過度負債。

利率風險管理:利用利率衍生工具,如利率掉期、利率期權等,對沖利率波動風險。

現金流管理:加強現金流管理,確保有足夠的現金儲備應對償債需求和突發情況。

2.投資決策

審慎評估:在進行投資決策時,企業應進行全面的風險評估和可行性分析,確保投資回報率高於借貸成本。

多元化投資:通過多元化投資,分散風險,降低單一投資失敗對企業的影響。

3.財務監控

定期審計:定期進行財務審計,及時發現和解決財務風險。

動態調整:根據市場環境和企業發展情況,動態調整槓桿比率和財務策略,保持財務健康。

4.內部控制

強化內部管理:建立健全的內部控制制度,加強風險管理和內部審計,確保財務槓桿運用的規範性和有效性。

提升管理能力:通過員工培訓和管理層提升,增強企業的風險管理和決策能力。

結論

財務槓桿是企業實現快速增長和提高盈利能力的重要工具,但同時也伴隨著一定的風險。企業在運用財務槓桿時,應充分認識到其風險和機遇,採取科學化合理的風險管理和投資策略,保持財務穩健。透過有效的風險管理、審慎的投資決策、嚴格的財務監控和強化的內部控制,企業可以在實現財務槓桿效應的同時,有效應對風險,抓住發展機遇。

鼎新A1雲端進銷存+雲端會計

小型企業首選CP值最高管理系統,物料管理、庫存管理、銷售分析、成本分析..等多種報表功能,透過雲端會計的拋轉功能自動產生傳票,輕鬆完成資產負債表、損益表等多種會計報表,財務狀況一目瞭然!兩個模組可各自獨立使用或彼此串聯稽核,畫面簡單好上手,流程清楚企業愛用。

現在免費申請試用,30秒立即開通!